글

[시스템트레이딩] 수익나는 옵션 매도 전략(3)

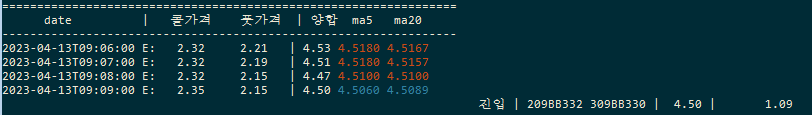

지난 1, 2편에 이어 이번에는 양매도 진입 조건으로 양합 이동평균선 5/20 데드크로스를 이용하는 전략에 대한 시뮬 결과를 보겠습니다.

시뮬 데이터는 아래와 같습니다.

거래대상 : Weekly 옵션 4/20일 만기

거래행사가쌍 : [315, 317, 320, 322, 325, 327, 330, 332, 335, 337]

거래일 : 20230413

진입 : 거래 쌍 양합 이평 5/20 데드 크로스 나는 시점

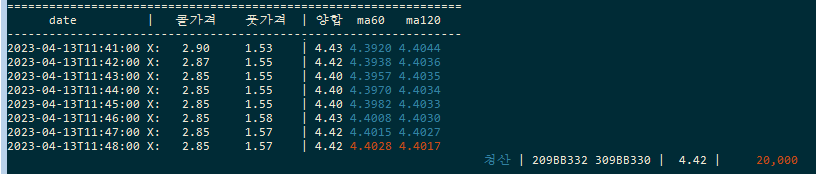

청산 : 익절(150,000), 손절(-95,000) 혹은 이평 이평 60/120일 골드크로스

슬리피지 : 2.5 tick (양매도 한쌍 기준)

계약 수 : 콜/풋 각 1개

진입 : ma 5/20 빨간 색이면 ma5가 큰 값, 파란색은 ma20이 큰 값. 따라서 빨간색에서 파란색으로 변하는 첫 시점이 데드크로스임

청산 : ma 60/120 기준 파란색에서 빨간색으로 변하는 첫 시점이 골드크로스임

참고로, 청산시에 출력되는 수익은 수수료/슬리피지 고려하지 않은 금액임

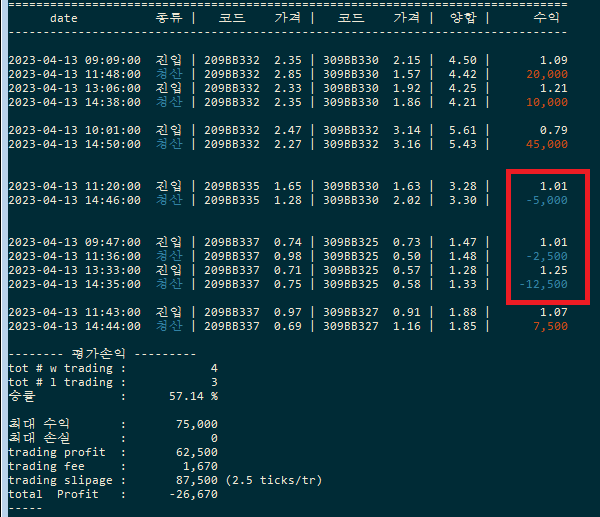

중간 과정을 생략하고 끝까지 돌려보면 아래와 같은 결과가 나옵니다.

결론적으로 위 조건으로 돌렸을 때 4승 3패, 62,500원 수익이 났으나 slipage 때문에 손실로 마감합니다.

시스템 트레이딩에서 슬리피지가 중요함을 다시 한번 생각하게 됩니다.

이 전략에서 슬리피지를 줄이기 위해서는 매매 횟수를 줄이면 됩니다. 빨간 박스를 한 매매 내역을 보면 양합 차이가 별로 없음에도 불구하고 ma 60/120 골드 크로스가 생기자 마자 청산을 하고 있습니다. ma 60/120 골드크로스가 생기더라도 손실에 대한 losscut에 다다를 때까지 기다리는 전략을 적용해보겠습니다.

간단하게 코드를 보면 로스 컷을 확인하는 부분을 추가하면 됩니다.

if changed and self.who_upper_60 == 60:

if ent_sum + self.get_loss_cut_by_tick() < cur_sum :

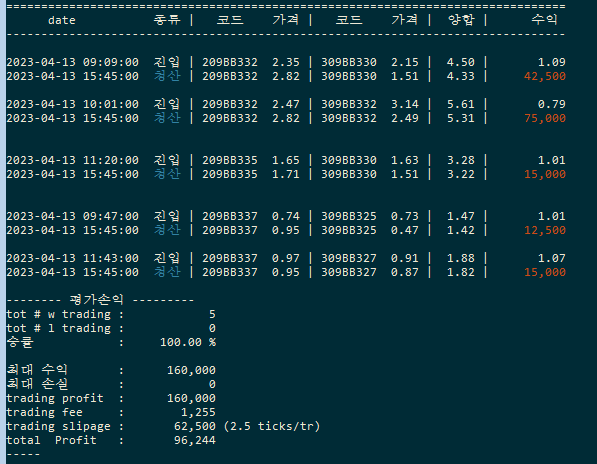

return 1, 1이렇게 진입 횟수를 조절한 전략의 결과는 아래와 같습니다.

원하는 대로 ma 60/120 골드크로스가 생기더라도 loss cut이 발생하지 않으면 무시한 결과 약 수익으로 마무리되었습니다.

ma 60/120 골드 크로스시 바로 혹은 일정 시간 후 청산과 loss cut까지 기다리는 것 중 어느 것이 좋을지는 많은 데이터로 시뮬을 해 보고 결론을 내려야할 것 같습니다. 지금 상태는 수익에 비하여 슬리피지가 워낙 큰 상태라 적절한 loss cut까지 기다리는 것이 나쁘지않은 전략으로 생각이 됩니다.

좀더 다양한 일자/다양한 옵션에 대하여 백테트스트 진행한 후 결과 공유하겠습니다.

---------------------------

앞으로 작업할 내용은 다음과 같습니다.

1. weekly option 대상 다양화

2. 정규 옵션 back test

3. 최대 수익이 나는 익절과 손절 값 찾아보기 (현재는 익절 70,000원, 손절 -70,000원) : 완료

4. 특정 양매도 조합에서 청산 후 다시 진입하는 것이 유리한지 여부

5. 시간적인 관점에서 다양한 양매도 진입 시점(현재는 등가 +- 5%)

장시작, 장 시작 후 30분, 40분, 1시간, 2시간 이후 등등

6. 가격적인 관점에서 다양한 양매도 진입 시점 (현재는 장 중 등가 +- 5% 시점)

선물이 급격하게 움직일 때, 장기간 횡보할 때 등등

7. 매도에 적절한 옵션가격 :

2.50 이하 혹은 0.8이상 등등

8. 손절 대신 한 호가 위 혹은 아래 옵션 매수 본전 선에서 익절 ( 가치성장님 아이디어 )

9. ma 5/20 데드크로스시 진입, ma60/120 골드크로스시 청산 : 완료

'시스템트레이딩' 카테고리의 다른 글

| [시스템트레이딩] 수익나는 옵션 매도 전략(5) (0) | 2023.04.30 |

|---|---|

| [시스템트레이딩] 수익나는 옵션 매도 전략(4) (0) | 2023.04.28 |

| 예스트레이더(Yes Trader)에서 옵션 양합차트 보기 - 2 (0) | 2023.04.18 |

| [시스템트레이딩] 수익나는 옵션 매도 전략(2) (2) | 2023.04.12 |

| [시스템트레이딩] 수익나는 옵션 매도 전략(1) (0) | 2023.04.10 |